Massimo Deandreis, Direttore Generale SRM, ha presentato il X Rapporto di SRM: “Dieci anni è un arco temporale abbastanza lungo. Il rapporto presenta duecentocinquanta pagine con analisi di scenario, monografie e approfondimenti. Abbiamo collaborazioni molto prestigiose.

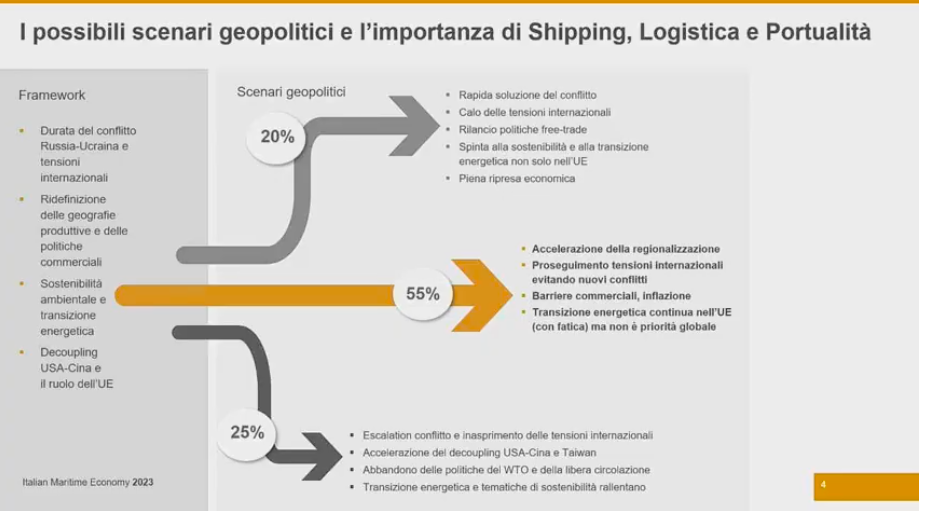

Scenario: l’economia marittima è un ottimo predittore e anche indicatore delle dinamiche dell’economia internazionale. Abbiamo individuato 4 fattori chiave: durata conflitto Russia-Ucraina e nuove tensioni internazionali; ridefinizione delle geografie produttive e delle politiche commerciali, sostenibilità ambientale e transizione energetica, e poi il tema del decoupling Cina-Stati Uniti e il ruolo dell’Europa in questo ambito.

Tre scenari.

Il primo: ipotesi rapida soluzione conflitto, calo tensioni internazionali e free traid. Riteniamo che tutto questo sia auspicabile, ma poco probabile. Il secondo scenario lo abbiamo ritenuto residuale con una grave escalation dell’attuale conflitto e un inasprimento dei conflitti su altri fronti, accelerazione del decoupling e poi un radicale abbandono politiche del WTO.

Lo scenario più probabile secondo noi è lo scenario intermedio: accelerazione delle regionalizzazione, proseguimento tensioni internazionali, ma evitando nuovi conflitti, inflazione che di fatto c’è anche negli altri scenari. Gli ultimi dati degli USA ci fanno immaginare che l’inflazione possa rimanere sottocontrollo; e poi c’è il tema centrale della transizione energetica che nello scenario più plausibile è quello di un’Europa che procede sulla transizione energetica. Ma con fatica.

Shipping, logistica, Portualità intersecano sia i fattori chiave che gli scenari.

Nell’ultimo decennio, nonostante la pandemia, il trasporto marittimo è cresciuto dell’1,6% l’anno. Cosa che significa che il 10 anni la crescita è stata del 16% in volume, non in valore. Segnale quindi di crescita stabile. Il trasporto del petrolio sulle navi è cresciuto un po’ meno della media, +0,7%.

Mentre il trasporto di gas del 5,6%. Ritorna quindi il tema del commercio marittimo come ottimo indicatore delle tendenze che si hanno in altri settori. Per quanto concerne i container, sono cresciuti in media del 2% (il 20% in 10 anni). È importante ricordare che i container trasportano più del 52% del valore del commercio via mare. Indicatore fondamentale di come si muove la manifattura.

Non ci piace molto parlare di fine della globalizzazione. Perché in verità il commercio mondiale ha continuato a crescere, quindi non si può parlare di crollo. Ma la globalizzazione è sempre meno rotonda e si regionalizza sempre di più. Anche in riferimento alle rotte.

Nell’ultimo anno si evidenza una accelerazione della regionalizzazione. Negli ultimi due anni calo del 3% delle rotte globali e una crescita delle rotte regionali del 5,6%. Tra il 2011 e il 2024 crescono del 64% le rotte intraregionali.

Altro aspetto che si evidenzia è che in questi 10 anni è cambiata l’industria dello shipping. Crescita dell’integrazione verticale. Le top 4 grandi player che operavano a livello globale nel 2013 avevano più del 40% del mercato. Nel 2022 più del 50%. Questa situazione pone all’attenzione il tema della concorrenza. Parallelamente è stata annunciata e a breve avverrà la separazione tra due grandi player uniti in una alleanza Maersk e MSC. Che impatto avrà questo? L’impatto può esserci in termini di crescita di concorrenza in modo relativamente limitato e forse in alcuni mercati come quello africano.

Una situazione generale che pur a fronte di un cambio di una alleanza importante non vedrà cambiamenti significativi.

Altro elemento è la forte crescita nel decennio come propellente del gas naturale liquido e anche del metanolo. La spinta arriva dalle normative internazionali e europee. Ma riguarda anche la capacità dei porti in grado di fornire i rifornimenti. La capacità di un porto di fornire un determinato tipo di propellente significa anche attrarre traffico e favorire quel tipo di evoluzione rispetto a porti concorrenti.

Che la tendenza sia quella di andare verso la sostenibilità la vediamo anche dal lato di come i principali carrier mondiali vanno verso l’obiettivo di NET ZERO.

Per quanto riguarda la competitività marittima portuale e logistica, sul Liner Shipping Connectivity Index l’Italia si pone al quindicesimo posto e guadagna due posizioni. Per quanto riguarda i Logistics Performance Index rimane al diciannovesimo posto come nel 2018. Il punto essenziale è che i nostri principali competitor sono davanti a noi. Per capire il perché è che la competitività dipende anche dall’atesa media delle navi nei porti. Sull’area euro-mediterranea si gioca una parte della competizione globale. La regionalizzazione va per aree commerciali. Il Mediterraneo è l’unico punto del mondo in cui tutte le aree si incontrano. Il termometro del Mediterraneo è Suez.

Nonostante tutto il Mediterraneo continua a crescere. Ha avuto il record di quasi 24mila navi transitate (+16 per cento rispetto all’anno precedente). Unica via strategica per passare dall’Asia all’Europa. Il Canale di Suez ci interessa perché 154 miliardi di euro e di import ed export dell’Italia sono indirizzati verso paesi raggiungibili solo dal Canale di Suez.

La nuova sfida per i porti sarà – per concludere – quella di diventare hub energetici perché l’Europa non potrà fare a meno di importare energia dal nord Africa”.

The post Deandreis, SRM: “Il Mediterraneo è l’unico punto del mondo in cui tutte le aree si incontrano” appeared first on Economia del Mare.